Al solicitar 3 millones de pesos a 36 cuotas, un usuario puede terminar pagando hasta $5.185.928 en un crédito automotor.

Si solicita este mismo monto, pero a través de un crédito de consumo, podría terminar pagando hasta $4.838.400.

Para conocer todos los detalles de este estudio, incluido los costos al contratar con seguro de desgravamen, visite www.sernac.cl

Con el propósito de orientar a los consumidores que están pensando en comprar un automóvil durante el mes de agosto, el SERNAC realizó un estudio para conocer el costo de los créditos automotrices y de consumo. El análisis incluyó a entidades bancarias, financieras automotrices, retail financiero, cajas de compensación y cooperativas de ahorro y crédito. Se consideraron datos vigentes al 21 de julio.

El Director Nacional del SERNAC, Ernesto Muñoz, explicó que “este estudio permite a los consumidores que están pensando en cambiar su auto o comprar uno nuevo durante este mes de agosto, informarse de los valores de los créditos ofrecidos por las distintas instituciones financieras y así poder cotizar y elegir la mejor opción de acuerdo a sus necesidades”.

¿Pero, qué es un crédito de consumo?

Es un préstamo de dinero que determinadas instituciones financieras otorgan, con el compromiso de que en el futuro, se devolverá en forma gradual (cuotas), con un interés adicional e incluyendo los costos incurridos para llevar a cabo la operación (gastos operacionales). Este crédito es de libre disponibilidad, es decir, puedes usarse para financiar lo que el solicitante quiera.

¿Qué es un crédito automotor?

Es un crédito de consumo, pero no es de libre disponibilidad ya que tiene como finalidad la adquisición de un vehículo, quedando éste como garantía prendaria hasta que pague la deuda.

En qué fijarse al momento de contratar un crédito

El Costo Total del Crédito (CTC) es el monto total que terminará pagando el consumidor, y que corresponde a la suma de todos los pagos periódicos definidos, como el valor de la cuota en función del plazo acordado, incluyendo cualquier pago en el periodo inicial. En general, a mayor cantidad de cuotas, el costo del crédito será más caro para el consumidor, por lo que el consejo es endeudarse en la menor cantidad de cuotas disponibles.

Otra variable a tomar en cuenta al momento de solicitar un crédito (automotor o de consumo) son los gastos operacionales, que en el caso de un crédito automotor corresponde al conjunto de cargos inherentes a la naturaleza prendaria del crédito, que si bien no forman parte del bien, pasan a constituirse como parte del monto final a financiar.

En las instituciones incluidas en el estudio, figuran los cargos por gastos de otorgamiento, inscripción del vehículo, gastos de administración, gastos notariales, impuestos, constitución de prenda y otros.

Principales Resultados

El estudio se realizó en base a un crédito de $3.000.000 a 36 meses plazo, pero además, al Costo Total del Crédito (CTC) se le incluyó el valor del seguro de desgravamen, los intereses y los costos operacionales.

Valores créditos de consumo

De acuerdo a los resultados, el estudio detectó que en la banca, el Costo Total del Crédito (CTC) va desde los $3.825.879 en el Banco BICE hasta los $4.650.825 en el BCI, con una diferencia de $824.946, lo que representa un 22% más respecto del menor valor en este submercado.

En el caso de las cajas de compensación, el CTC varía entre los $4.532.346 en caja Los Andes hasta los $4.838.400 en la caja Gabriela Mistral, con una diferencia de $306.054, lo que representa un 7% más respecto del valor más bajo.

En las cooperativas de ahorro y crédito el CTC varía entre los $3.811.006 en cooperativa Capual hasta los $4.575.528 en Ahorrocoop Ltda., registrándose una diferencia de $764.522, lo que representa un 20% más respecto del menor valor.

En el retail financiero, en tanto, solamente CAT Administradora de Tarjeta de crédito (Cencosud) indicó ofrecer el producto crédito de consumo y el costo total del crédito es de $4.587.224.

Respecto a los gastos operacionales, de acuerdo con la información proporcionada por las empresas consultadas, estos pueden ir desde $800 en Coopeuch hasta $36.500 en Detacoop, con un valor promedio de $23.656.

Valores crédito automotor

En financieras automotrices, el estudio detectó diferencias en el CTC de hasta un 22% o $932.082, con valores que van desde los $4.253.846 en General Motors hasta los $5.185.928 en Astra.

En el caso de la banca, el CTC va desde los $4.178.736 en Scotiabank hasta los $4.930.416 en Banco Falabella, con una diferencia de $751.680, es decir un 18% más respecto del menor valor en este submercado.

En las cooperativas de ahorro y crédito, las diferencias detectadas van desde los $4.195.152 en cooperativa Lautaro Rozas hasta los $4.780.857 en Coocretal, con una diferencia de $585.705, lo que representa un 14% más respecto del menor valor.

Respecto a los gastos operacionales, de acuerdo a la información proporcionada por las empresas que otorgan este tipo de crédito, los valores van desde los $127.508 en Tanner, hasta los $362.662 en Astra, con un promedio $234.478.

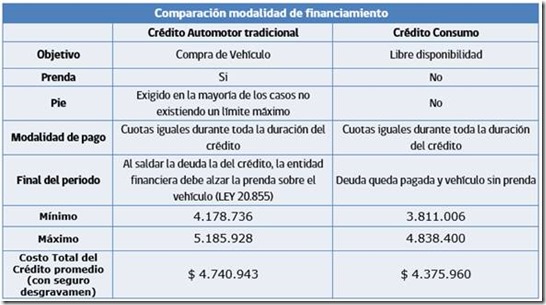

Comparación según modalidad de financiamiento.

El Servicio explicó que durante el proceso de comparación y solicitud del crédito, es importante recopilar información para profundizar en las características del producto y así tomar una decisión óptima de acuerdo a las necesidades particulares de financiamiento, (monto a solicitar, ahorro o pie, monto mensual disponible para el pago de un crédito, etc.). Además, la institución recomendó consultar en varias instituciones (al menos tres), mediante la solicitud de cotización acerca de las condiciones y características del producto, incluyendo, el Costo Total del Crédito y sus componentes.

Acciones:

Respecto a créditos automotores, el SERNAC presentó una demanda colectiva en contra de la empresa Tanner Servicios Financieros S.A., acción judicial que tiene como propósito que la empresa compense a los clientes por el pago del costo de alzamiento de prendas de carácter general, cuyos créditos fueron pagados íntegramente hasta 4 años antes de la entrada en vigencia de la Ley N° 20.855 de Alzamiento de Prendas e Hipotecas.

En resumen, con esta acción el Servicio busca la devolución de los costos ya pagados por los consumidores y que la entidad deje de cobrarlos a futuro.

El SERNAC tomó esta determinación luego de realizar una mediación colectiva con la empresa, la que finalmente no resultó favorable, pues la entidad financiera no estuvo disponible para entregar una propuesta de solución satisfactoria para los consumidores.

¿Qué dice la Ley 20.855?

La Ley señala que las instituciones financieras deben:

Tramitar y pagar directamente los costos del alzamiento de la prenda o hipoteca una vez pagado el crédito.

Realizar dicho trámite en 45 días una vez pagada la última cuota del crédito.

Informar al consumidor de la finalización del trámite dentro de los 30 días siguientes una vez otorgado el alzamiento.

Los detalles del estudio se pueden revisar en www.sernac.cl

ANEXO:

DERECHOS Y DEBERES:

Derecho a una información veraz y oportuna: durante toda la relación de consumo, desde la publicidad, promoción, oferta y cotización del Crédito, así como durante su vigencia y al término del mismo, como también respecto de la prestación de otros productos y servicios asociados.

• Las cotizaciones son hechas a nombre del consumidor evaluación de riesgo del solicitante. Por regla general no podrán tener una vigencia menor a 7 días hábiles a contar de su comunicación al Consumidor interesado en la contratación de un Crédito.

• Al momento de la contratación, se deben informar, no sólo las condiciones del crédito ofrecido, sino que también aquellas relativas a los de los productos o servicios ofrecidos conjuntamente, tales como seguros, incluyendo sus valores en caso de contratación conjunta o por separado.

Derecho a la libre elección, el consumidor puede optar libremente con que prestador de servicios financieros desea contratar.

Derecho a que se admita el pago automático del monto de lo adeudado con cargo a una cuenta corriente, cuenta vista o línea de crédito de una empresa bancaria distinta de la que contrató el crédito, en la medida que tengan un contrato de afiliación.

Derecho a conocer la liquidación total del Crédito, a su solo requerimiento, para renegociar los créditos que tuvieran contratados con dicho proveedor.

Derecho a realizar prepagos o pagos anticipados, pueden convenirse libremente entre las partes, para pagos inferiores al 20% del capital adeudado se requiere del consentimiento del acreedor y que el derecho a prepagar es irrenunciable.

Derecho a poner término anticipado al contrato de Crédito por su sola voluntad y siempre que extinga totalmente las obligaciones con el Proveedor por dicho crédito.

Derecho a exigir en los contratos de adhesión y en las cotizaciones, una hoja de resumen, esto es, una hoja inicial que contiene un resumen estandarizado de las principales cláusulas del contrato de crédito.

Derecho a una oportuna liberación de las garantías constituidas para asegurar el cumplimiento de sus obligaciones, una vez extinguidas estas. La regla general en este tipo de créditos es que se otorguen con una garantía prendaria de por medio, es decir, que el auto que se adquiera garantice o caucione el crédito contratado. Una vez se haya terminado de pagar el crédito, el consumidor tiene derecho a que ese bien quede liberado y pueda, por tanto, disponer libremente de él.

Derecho a la reparación e indemnización en caso de incumplimiento por parte del proveedor de cualquiera de las obligaciones contraídas. En este caso es posible denunciar el incumplimiento ante el Juzgado de Policía Local respectivo.

Deja un comentario